导语:6月30日,本是“央妈”给非银行支付机构“断直连”的最后期限,然而在大限之日整个行业都静悄悄。

6月30日,本是“央妈”给非银行支付机构“断直连”的最后期限,然而在大限之日整个行业都静悄悄。

经了解,“断直连”已经明确延期,暂定8月底执行。具体原因主要是利益各方的合作问题还在谈判当中。所谓“断直连”是2017年8月,央行发布《关于将非银行支付机构网络支付业务由直连模式迁移至网联平台处理的通知》(209号文),规定所有支付机构必须在2018年6月30日之前接入网联,切断之前支付机构直连银行的模式。

与“断直连”相辅相成的还有100%集中交存备付金。《中国人民银行办公厅关于支付机构客户备付金全部集中交存有关事宜的通知》(114号文)明确自年7月9日起,按月逐步提高支付机构客户备付金集中交存比例,到2019 年1月14日实现100%集中交存。

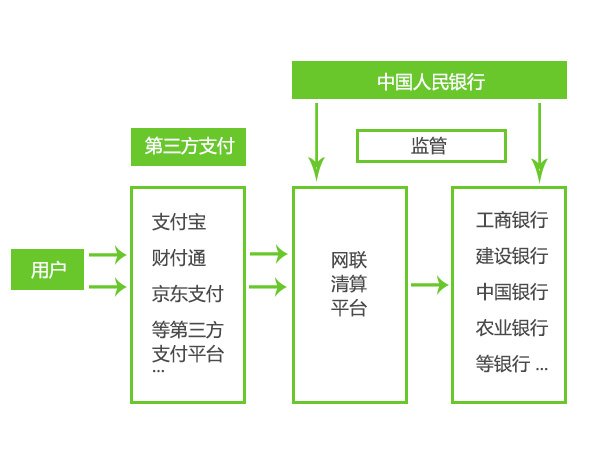

支付机构接入网联平台后,流程变成了这样:

根据Ipsos China发布2018上半年第三方移动支付用户研究报告显示,2018上半年第三方移动支付的年交易规模达到106.78万亿元。

如果没有网联清算平台的监管,这百万亿规模的资金基本属于处在监管外的灰色地带,让诈骗、洗钱等犯罪行为有机可乘。曾经听一位银行从业人员讲,在工作时常会遇到有人因注册了第三方支付平台后被莫名扣款,而到银行查账后却发现,通过银行系统查询后只能看到银行内部账号对银行内部账户的交易,根本无法查到真实的收付款人。如果这时候扣款的支付平台跑路,这笔钱将很难追回。

接入网联后,这种莫名扣费将不会再发生,如果用户对第三方平台的交易有疑问,也可以去银行顺利查到资金去向。这样等于在第三方支付平台和用户间放了一个数据引流器,所有的支付清算数据,最终都通过网联汇总到央行。有利于央行进行反洗钱、金融监管、货币政策调节、金融数据分析等金融工作,保证国家金融安全以及公民个人财产安全。

利益之下 支付巨头滞后接入

支付巨头优势被削弱

支付宝和财付通合计占据了中国第三方支付九成的市场份额,新规实施后,必然二者受到的影响最大。

去年央行的248号文件要求,截止2018年4月,支付机构备付金交存比例要求约在50%左右,根据央行公布的数据显示,2018年4月末,支付机构存放央行的备付金存款为4995亿元,以50%的比例测算,支付机构备付金日均余额约为1万亿元左右。

在直连时代,支付巨头们可以用巨额的备付金与银行谈条件,拿到低费率甚至免费率。而“断直连”与交存100%备付金后,银行直连的低费率不复存在,更重要的是,“断直连”后用户规模不能再成为增加银行直连数量的诱惑,改变了大小支付平台不同“玩法”的现状,从制度上抹平了头部第三方支付的优势,同时割断了支付机构的重要利润来源。

因此,第三方支付将有越来越多的服务收费是早晚的事,就看各支付机构提供免费服务还能扛多久。

目前,支付宝和财付通一直在按照国家要求推进工作,然而双方每日业务量庞大,船大难掉头。

今年4月初,网联与银联先后宣布与财付通支付科技有限公司签署合作协议,正式开展微信支付条码业务合作。微信支付切量给银联日均2000多万笔,切量给网联100多万笔,较财付通整体体量而言,显然相距甚远。

支付宝方面,5月11日,支付宝与网联曾双双发布合作公告,而没过几小时便双双撤销,只留下了双方还在沟通的公告,至今还未有新的进展出现。

有消息人士透露,支付宝方面曾提出在代理清算模式上做独特安排,但并未得到监管部门的认可,这可能是最终导致5月11日合作公告发布又撤回的重要原因。

从网联发布的49号文件披露的网联进度来看,商业银行协议支付完成生产验证的比例达到74.46%,付款接入完成生产验证的比例达到30.74%,支付机构的则为93.04%和18.26%。但外界最为关注的网关支付,商业银行“无直连业务”的比例已经达到73.38%,支付机构这一数据仅为4.35%,大幅落后于商业银行。

中小支付机构的乐与悲

中小企业在执行政策时态度都比较积极,对他们而言这是一次可以和巨头在同一高度竞争的机会。

在网联之前,如果中小型支付机构想和银行合作需要一家家去洽谈,而当所有的第三方支付机构都能通过网联与各家银行互联时,大巨头和中小机构站在了同一起跑线上,同时,也节约了中小型支付机构对接多个银行的渠道拓展、维护成本。

机会往往伴随挑战,“断直连”主要是切断了第三方支付机构的代扣渠道,而中小型支付机构代扣业务仍是刚需,如果想真正与巨头同台较量,还需要探索更多服务形式。

“断直连”误区:以后不能用银行卡直接支付了

对于普通用户而言,这场支付界声势浩大的变革对我们影响不大,主动支付的行为几乎不受影响,只是多了网联平台的监管,消费者的操作与以往没有任何区别。

唯一影响的是“代扣业务”,比如按月自动扣话费,分期付款自动扣费,花呗自动还款等,这种非用户主动发起的业务。如果还需要这类业务,可以用银行卡先转到平台的余额中,然后再进行操作。如果没有及时转入余额的话,会出现扣费不成功,所以设置过信用卡自动还款的用户一定要留意,否则会影响征信。

代扣业务便利度降低也可能会导致一些用户转用银行APP的自动扣费功能。

被冷落的银行APP要复出了

第三方支付平台的存在对银行其实并没有造成什么本质上的影响,相反,还为银行过滤了一些繁琐的业务。而且第三方支付平台已经培养好了用户使用移动端管理资金的习惯,银行的APP上线后很容易被大众接受。

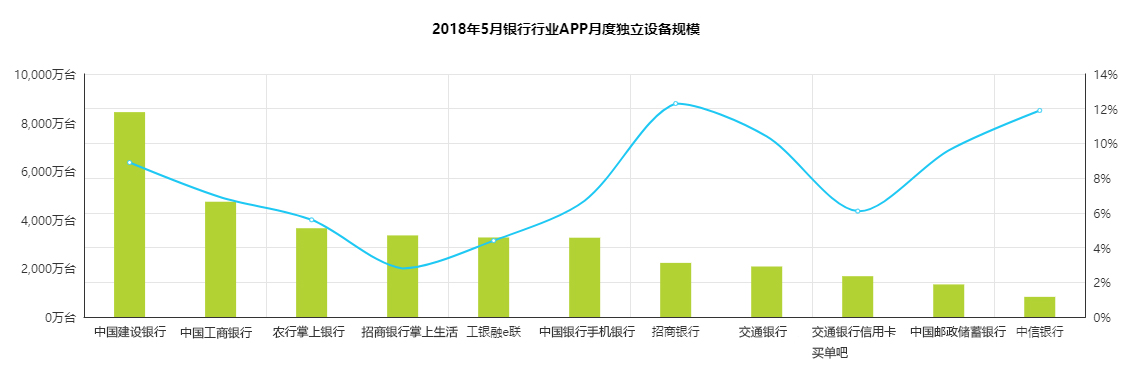

数据来自艾瑞移动APP指数

数据来自艾瑞移动APP指数

像银行的转账汇款业务,虽然会收取手续费,但相对于银行的人力成本与网点运维成本来说,这种业务根本不挣钱。又如日常小额的存取款业务,对于银行来说几乎没有效益可言。而第三方支付兴起后,银行这种业务的比例明显变少了。

银行间手续费大多相似,主要竞争在于多渠道办理业务,主要利润来源是贷款业务和授信业务,因此银行APP主要目的不是抢占第三方支付平台市场,而是丰富自身业务渠道,从而做到吸引客户开户办业务。

事实上,与第三方支付平台相比,银行APP的功能更多,专业性更强,像大额汇款、换汇等第三方支付平台无法完成的业务,银行APP统统没问题。第三方支付平台的主要优势是低费用和便捷性。而新规之后,其主要优势被抹平,银行APP使用量可能会迎来一波增长。

最后

央行对第三方支付机构重拳监管,砍断了银行与支付机构之间的利益链,将之前略显畸形的支付市场推回正轨,大大增加了金融安全的同时用户的免费服务红利期也马上要走到尽头。

第三方支付市场上,虽然中小型支付机构迎来了一波机遇,两巨头的锋芒有所削弱,但两巨头的市场渗透率和综合服务能力很难超越,未来免费也不能再作为吸引用户的方法,平台服务差异化、平台专业性等方面将是主要竞争方向,寻求更稳妥的盈利模式也是第三方支付机构下一步要考虑的。

由于接入网联后,消费者进行移动支付时,支付平台要先向网联发起协议支付,再由网联将付款请求转发给发卡行,发卡行扣款后再向网联反馈信息,网联再告诉支付平台,这中间多了很多步骤,日常使用不会受影响,但突然集中的大量请求涌入时,网联能否扛住压力,就看今年的“双十一”了。

(本文为艾瑞网独家原创稿件 转载请注明出处)