小可爱 6月25日报道 文/小渔

由于某些方面的原因,一家企业在正式上市之前,会有一段时间“保持沉默”。但是,作为承载多方意义的小米集团,从5月3日赴港递交招股书开始,便持续受到外界的关注,尤其是关于发行价以及估值方面,成为小米上市最大的看点。

今天,小米集团正式公开招股,招股价在17至22港元,以每手200股计算,入场费上限约4400港元。小米上市公开招股部分将于6月25日至28日进行,预计将于7月9日挂牌上市,成为港交所上市制度改革后首家采用不同投票权架构的上市企业。

八年时间,小米从一个初出茅庐的互联网手机品牌,成长为市值百亿美元的帝国,除了手机业务名列全球前列外,小米手环以及小米电视等业务也都成为行业的佼佼者。但是,小米八年创业上市的背后,也一直在遭受着质疑,尤其是对于其未来价值的疑问,成为每次小米高管公开场合必被问到的问题。即便雷军等人一再充满信心地重复着肯定的回答,但质疑声仍未停止。而这,除了“过高”的估值之外,还有着小米到底是硬件公司还是互联网公司的疑问。

跌下千亿美金估值高坛 但认购依旧火爆

不同于大部分财务自由的成功人士,雷军虽然也在做着自己的投资,但是仍然不满于当时的状态,即便金山已经上市,或许后续的表现或许还没有达到雷军想要的那种高度。2010年,雷军和一群志同道合的伙伴成立了小米公司,中间经历过辉煌,也遇到过几乎决定生死的转折期。八年时间,小米虽然没能达到三星苹果的高度,但是在中国市场乃至全球市场都已经有了自己的一席之地,其推崇的高性价比模式更是推动改变了市场格局,带动国产品牌的发展。

根据小米招股书披露的数据显示,2016年小米手机销量降至5541万台,处于低潮期。不过,在雷军亲自抓供应链之后,2017年迎来了绝地反击,销量大幅增长达到9141万台。同时,据小米CDR招股书披露,在全球智能手机市场同比下滑2.9%的情况下,小米手机2018年一季度出货量达到2,800万台,同比增长87.8%,表现较为抢眼。

营收方面,小米在成立两年后,收入突破10亿美元,2014年销售额突破100亿美元,2017年收入1146.25亿元,与2017年营收超过一千亿元并且盈利的公司相比,按照增长速度计算,小米在互联网公司中排名第一,所有公司中排名第二。

值得注意的是,营收和经营利润高速增长的同时,小米集团在2017年依旧有着439亿元的亏损。对此,雷军在周六的全球发售新闻发布会上解释称,这是因为财务记账上的原因,实际上小米去年是赚钱的。招股书显示,截至2015年、2016年及2017年12月31日止年度,小米可转换可赎回优先股公允价值变动分别为88亿元、25亿元及541亿元。如果按非国际财务报告准则,2015年,小米经调整亏损人民币3亿元;2016年,小米经调整利润达人民币19亿元;2017年,小米经调整利润达人民币54亿元。

在招股书“华丽”的数字背后,是小米想要估得更高价值的支撑。在小米递交招股书之前,市场上主流的声音是,小米的估值会在千亿美金左右,后续上市更是会升至两千亿美金。但是,对于现在的小米来说,市面上大部分的看法是千亿美元估值过高,部分中介机构更多的是看好800亿美元的估值。不过,随着正式公开招股的到来,小米的估值再一次下降了。

根据小米更新后的上市招股书显示,小米公司法定股本总面值67.5万美元,由700亿A类股(价值17.5万美元)和2000亿B类股(价值50万美元)组成。小米今日正式公开招股,发行价在17港元到22港元之间,将发行21.8亿股,募集资金额约371亿港元至480亿港元,以每手200股计算,入场费上限约4400港元。同时,另设15%超额配售权,如获行使,募资金额则增至54.29亿至70.25亿美元(426.1亿至551.4亿港元)。

而按照17到22块的招股价,小米对应的估值是550亿美金到700亿美金。这个估值不仅仅低于此前700亿美元至1100亿美元的估值区间,也低于高盛、摩根士丹利、摩根大通银行、中信里昂证券、瑞信等机构给出800亿至940亿美元的估值。

在全球发售新闻新闻发布会上,对于估值方面的问题,小米CFO周受资并没有正面回答。而雷军则在推介会上宣称,“这次550亿美元的定价,就是我也不想开价了,你们随便开吧。总不至于连550亿美元都不值吧?”雷军还表示,“我不care小米是不是互联网公司。很多人问我到底是给小米腾讯的估值还是苹果的估值,我说我要腾讯乘苹果的估值,因为小米是全能型的。”

当雷军说出此番言论过后,引起市面上很大的讨论,有人看好小米未来的发展,也有人认为雷军有些太过自信。不过,现在的讨论也没用,等到正式挂牌上市之后就将见分晓。值得注意的是,即便是估值有所下滑,投资人对于小米的热情依旧是不减。

从上周四开始,小米将开始接受机构投资人的股票认购订单。最后,包括中国移动、高通、顺丰、保利集团和招商局集团等在内的七家基石投资者将合计投资5.48亿美元认购小米香港IPO股。其中,中投中财娱乐认购1.92亿美元、中国移动认购1亿美元、高通认购1亿美元、国开行旗下私募股权认购6600万美元,保利集团认购3200万美元,顺丰集团认购3000万美元,招商集团认购2800万美元。据知情人士透露称,最后一轮还有30多家机构入围,十分火爆。

同时,还有消息称,若想成为小米基石投资者,最低门槛是5000万美元,并要接受长于常规6个月的锁定期,部分实力较弱的机构被建议其锁定期延长,最长或达2年。

不仅如此,据媒体报道称,长和创办人李嘉诚、阿里巴巴集团董事局主席马云、腾讯公司控股董事会主席兼首席执行官马化腾,均以个人身份下单小米IPO,金额在数千万至上亿美元不等。

何时重启CDR仍是未知

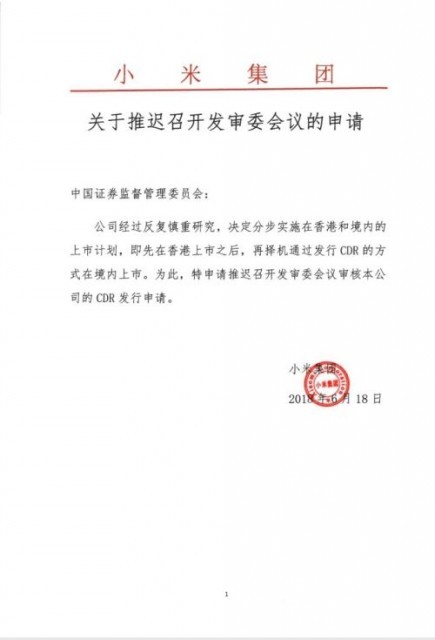

前文说到,在特殊的时期,小米的上市具有历史性的意义。作为港交所上市制度改革后首家采用不同投票权架构的上市企业,小米在宣布于香港上市后,同时表示将在境内发行CDR。此前,小米原本计划上市募资约100亿美元,最初打算以香港招股为主,其后改为香港IPO及内地CDR募资额各占一半,即各为50亿美元(约390亿港元)。但是,6月19日,小米官方对外发布公告称,公司经过反复慎重研究,决定分步实施在香港和境内的上市计划,即先在香港上市之后,再择机通过发行CDR的方式在境内上市。

对此,证监会回应称,尊重小米集团的选择,决定取消第十七届发审委2018年第88次发审委会议对该公司发行申报文件的审核。

对于为何着急推迟CDR,小米CFO周受资周六回应称,CDR是中国资本市场的创新,小米荣幸成为首批试点企业之一,这是中国监管对小米的支持。过去几个月,小米做了很多工作,确保CDR发行质量,来确保CDR发行成功,所以决定先在香港上市,然后再发行CDR,这得到了证监会的认可和支持。

不过,对于何时重启CDR,周受资则称,目前并没有计划。他表示,作为一家企业,我们看的是企业的长期发展,市场的短期波动很重要,不过我们更看重的是整个市场的长期发展。A股和港股这两个市场不一样的地方比较明显,香港市场对接的是国际投资者,中国市场对接主要是境内投资者,这两个市场有不一样的地方。

毫无疑问,CDR的推迟会对小米在香港上市造成一定的影响,减少了小米在港融资的优势。一位业内分析师对小可爱表示,小米这次推迟CDR,很大程度上是因为估值过高,超出市场的预期。尤其是在当前的股市环境下,小米作为第一家CDR的独角兽企业,需要面临的是多方面的挑战,外部的质疑,以及A股的承受能力。一旦不慎,更是会对小米的估值造成重大的影响。作为外界对标的企业,看看工业富联最近的表现就知道了。

其实,无论是CDR还是在香港上市,小米目前面临最大的质疑便是估值,而决定估值的很大程度上是在于小米究竟是家怎样的公司。定位不同,估值会相差非常多。从5月3日招股书披露开始,雷军就一直宣称小米是家互联网公司。

首页<上一页12下一页>尾页