导语:要创12天“最快过会纪录”的小米推迟了CDR发行审核。6月19日,本来要“上会”的小米集团,向证监会申请推迟了CDR发行审核。

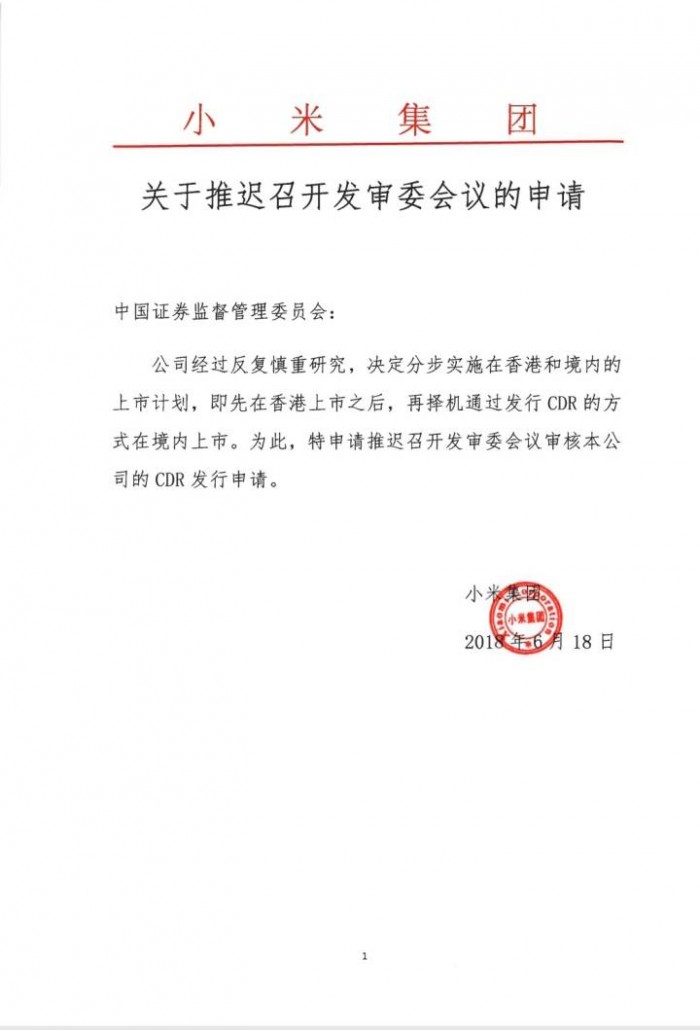

要创12天“最快过会纪录”的小米推迟了CDR发行审核。6月19日,本来要“上会”的小米集团,向证监会申请推迟了CDR发行审核。小米集团官方微博称,公司经过反复慎重研究,决定分步实施在香港和境内的上市计划,即先在香港上市之后,再择机通过发行CDR的方式在境内上市。为此,公司将向中国证券监督管理委员会发起申请,推迟召开发审委会议审核公司的CDR发行申请。

对于小米集团的上述申请,证监会表示“尊重”。6月19日早间,证监会发行部在证监会官网披露,证监会尊重小米集团的选择,决定取消第十七届发审委2018年第88次发审委会议对该公司发行申报文件的审核。

此前6月15日,证监会发布消息称,小米发行CDR将于6月19日“上会”。

那么其为何在3天小长假之后“变卦”?据接近证监会的人士透露,按照6月14日披露的招股书,小米集团采用的定价策略为,“CDR发行采用询价方式确定价格,CDR发行按与港股孰低的原则定价。”无论如何,小米CDR定价要低于港股定价,且综合考虑目前港股与A股的市场表现,小米CDR价格低于预期。为了稳定市场以及尊重小米的选择,CDR暂缓发行。

据中介人士透露,推迟发行CDR是小米与证监会双方沟通后的结果。目前“独角兽”的商业模式和CDR的发行模式在A股都是创新的,公众对此的理解也尚不全面,现在发行CDR在时间上也比较赶,目前并非小米发行CDR最好的时间,所以双方沟通后决定暂缓。不发行CDR对小米来说是最好的结果。先在H股上市可以确定公允的价格,价格由市场来决定和验证。

证监会指导CDR定价:防止抢筹推高定价

6月14日,证监会官网更新了小米集团存托凭证(CDR)招股书。此次,小米首次披露了其发行CDR所对应的基础股票占CDR和港股发行后总股本的比例不低于7%,本次发行CDR所对应的基础股份占本次CDR和港股发行总规模(含老股发行规模)的比例不低于50%。

更新后的招股书显示,本次CDR发行采用询价的方式确定价格,CDR的发行将按照与港股孰低的原则定价,但最终发行数量以中国证监会核准的CDR发行规模为准。

询价方式即,发行人及其保荐机构应采取向机构投资者累计投标询价的方式确定发行价格。

这一模式使得供需双方得以直接沟通,最终定价能够更好地反映股票的价值,有利于维护投资者利益。但据公开资料,并非所有的机构投资者都能负责、专业的提供报价。

近期,港股新上市的平安好医生,上市次日便跌破发行价,此前上市的众安在线、阅文集团、易鑫集团、雷蛇等新经济公司在短短几个月内比上市初期高点大幅下跌,部分甚至跌破发行价。

在证监会6月15日的公开披露中,对于CDR定价问题,已提出明确要求:一是要求发行人及其主承销商科学设计发行方案,对机构投资者参与询价建立合理有效的激励和风险约束机制,促进专业机构投资者积极参与、认真研究、审慎报价。

其次,证监会要求机构投资者切实发挥其在询价过程中的作用,发挥其专业优势,保持应有的独立、客观、审慎,实现试点创新企业的合理估值和定价。

而在上述公开表述之前,证监会相关部门6月13日面对证券公司、基金公司、保险公司等200余家机构召开了询价对象的工作会议,就发行承销、发行定价等关键问题进行监管明确。

在上述会议中,证监会发行部相关人士就直接指出,机构投资者应当作为一个整体对发行人的高定价冲动进行有效的约束,而不是为了自身利益、为了博取筹码与其他询价对象相互博弈,间接推高定价,避免越位错位行为对市场健康发展造成的伤害。

上述发言无疑直接批评了部分机构定价不负责的情况。

估值存分歧,投资机构尚未统一意见

新京报记者了解到,小米申请推迟CDR发行审核是由于投资机构对于其估值尚未达成统一意见并导致CDR定价也无法统一所致。多家机构人士表示,根据小米招股书数据来看,其估值500亿-600亿美元比较合理,而小米想要的估值则高达700亿-800亿美元,原本一些观望的投资者陆续撤资。

市场关于小米到底是一家硬件制造商,还是一家科技互联网公司争论已久,这关系到其估值。根据行业平均估值计算,前者估值在400亿美元,后者的估值将达到800亿美元。

此前雷军曾提出“小米不是单纯的硬件公司,而是创新驱动的互联网公司”。在其招股书中也有类似表述:小米集团是一家以手机、智能硬件和IOT平台为核心的互联网公司。

而在证监会的反馈意见中,证监会称,报告期内,互联网服务业务占营业收入的比例分别为4.8%、9.6%和8.6%,主要来自于广告推广和移动游戏业务。报告期内公司来自智能手机的销售收入分别为537.15亿元、487.64亿元和805.64亿元,占主营业务收入的比例分别为80.40%、71.26%和70.28%。请发行人结合公司主要产品、业务实质、收入占比、利润来源等,说明公司现阶段定位为互联网公司而非硬件公司是否准确。

同样作为手机业务巨头的苹果,其今年第二财季财报显示,来自于服务的营收为91.90亿美元,相比去年同期增长31%,约占总营收的15%。这些服务包括iCloud云服务、Apple Music音乐服务、Apple Pay等。但苹果的市盈率仅为18倍。

小米CDR招股书显示,港股招股说明书披露的经调整经营净利润,是扣除了优先股公允价值变动损失、投资项目公允价值变动、股份支付费用及无形资产摊销等的影响,小米2017年的经调整经营净利润为53.6亿元。

小米持续增长及盈利能力受关注

小米在招股书中称,公司拥有庞大且高度活跃的全球用户群。2018年3月,MIUI月活跃用户约1.9亿。2018年3月,公司拥有38个月活跃用户超过1000万的应用程序,以及18个月活跃用户超过5000万的应用程序,包含小米应商店、浏览器音乐和视频等。相比于其他获客成本较高的互联网平台,公司通过硬件销售而获取客户的过程不产生额外成本。

而证监会在反馈意见中称,公司定位为一家硬件引流、互联网变现的科技创新公司。请发行人结合公司互联网获客方式,除了通过硬件获客,能否通过其他互联网方式获客、以及国内智能手机增长趋势、渗透率等情况,说明未来互联网变现的趋势、业务增长空间、是否具备未来持续增长的能力。

在反馈意见中,证监会重点关注公司尚未获得部分互联网经营资质的合法合规性。

2015、2016年,公司收入整体平稳,2017年大幅上升;2015至2017年,公司毛利率逐年大幅上升。与此同时,公司的存货余额和应收账款余额也大幅上升,幅度远超收入的增长。请发行人说明原因及合理性。

■ 延展

独角兽近期表现不佳 机构防“赢者诅咒”

近期,在A股和港股上市的新经济“独角兽”公司股价表现不佳,在经历了上市初期的炒作后,股价很快回落。

例如,港股新上市的平安好医生,上市次日便跌破发行价,此前上市的众安在线、阅文集团、雷蛇等新经济公司在股价达到高位后便快速下跌,部分跌幅超过30%,有些企业甚至跌破发行价。在内地的工业富联也是如此。

为了便于CDR融资,在监管机构的推动下,6只CDR战略配售基金发行,个人投资者、社保基金、养老基金参与其中。在募集规模下降后,预计在1200亿元。这意味着,按照计划,上述资金将参与小米集团的CDR“打新”,而且封闭期还有3年。

而如果定价过高,小米集团CDR价格或面临下行风险,处于战略封闭期内的上述资金将面临较大浮亏,而且不能退出的尴尬境地。

北京一家私募机构人士认为:“作为创新型企业,小米集团的成长性高,同时投资风险也高,如果定价过高,追求确定性收益的大型机构投资者参与的意愿会下降。”